Hủy hóa đơn được coi là một trạng thái cần thiết mà mọi chuyên viên kế toán phải hiểu biết để có khả năng xử lý mọi sự cố xuất hiện trong trường hợp hóa đơn gặp lỗi và cần phải được hủy bỏ, thay thế hoặc điều chỉnh. Vậy sau khi thay thế hóa đơn ta phải kê khai như thế nào? Trường hợp hóa đơn bị thay thế phát sinh khác kỳ kê khai thì phải làm sao? Hãy cùng tìm hiểu qua bài viết dưới đây nhé.

1. Kê khai hóa đơn thay thế khác kỳ vào kỳ nào?

Căn cứ Điểm b Khoản 2 Điều 19 Nghị định 123/2020/NĐ-CP, khi hóa đơn điện tử sai sót các chỉ tiêu quan trọng thì người nộp thuế được lựa chọn 01 trong 02 hình thức xử lý là lập hóa đơn điều chỉnh hoặc lập hóa đơn thay thế hóa đơn có sai sót. Căn cứ Điều 5 Nghị định số 209/2013/NĐ-CP, Điều 8 Thông tư số 219/2013/TT-BTC, thời điểm phát sinh thuế giá trị gia tăng là thời điểm lập hóa đơn, cụ thể:

- Thời điểm xác định thuế giá trị gia tăng đối với hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

- Thời điểm xác định thuế giá trị gia tăng đối với dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

Như vậy, khi lập hóa đơn thay thế/điều chỉnh cho hóa đơn có sai sót sẽ làm thay đổi nghĩa vụ thuế giá trị giă tăng đã kê khai trước đó. Phải lập tờ khai thuế giá trị gia tăng bổ sung cho tháng/quý có đơn bị sai sót (không phải là lập tờ khai bổ sung vào tháng phát sinh hóa đơn thay thế/điều chỉnh).

Theo đó, hóa đơn thay thế/điều chỉnh và hóa đơn bị thay thế/bị điều chỉnh phát sinh tại 02 kỳ kê khai thuế khác nhau (khác tháng/quý kê khai) thì doanh nghiệp phải kê khai hóa đơn thay thế/điều chỉnh trên tờ khai bổ sung của kỳ phát sinh hóa đơn bị thay thế/bị điều chỉnh.

2. Ví dụ cụ thể cho từng trường hợp

Trường hợp doanh nghiệp kê khai thuế giá trị gia tăng theo tháng:

Hóa đơn số HĐ11 ngày 15/11, số tiền 05 triệu. Ngày 15/12, kế toán phát hiện hóa đơn số HĐ11 có sai sót, lập hóa đơn thay thế số HĐ25, số tiền 08 triệu. Khi lập tờ khai thuế, kế toán kê dữ liệu trên tờ khai thuế giá trị gia tăng đối với từng hóa đơn như sau:

- Hóa đơn gốc số HĐ11 - Số tiền 05 triệu đồng: Kê lên bảng kê thuế giá trị gia tăng tháng 11.

- Hóa đơn thay thế số HĐ25 - Số tiền 08 triệu đồng: Kê lên tờ khai bổ sung thuế giá trị gia tăng tháng 11.

- Cũng trường hợp này, nếu doanh nghiệp kê khai thuế GTGT theo quý thì kê khai cả HĐ11 và HĐ25 trên Tờ khai lần đầu quý IV.

Trường hợp doanh nghiệp kê khai thuế giá trị gia tăng theo quý:

Hóa đơn số HĐ11 ngày 30/09, số tiền 05 triệu. Ngày 12/10, kế toán phát hiện hóa đơn số HĐ11 có sai sót, lập hóa đơn thay thế số HĐ25, số tiền 08 triệu. Khi lập tờ khai thuế, 2 trường hợp có thể xảy ra như sau:

- Trường hợp 1: Tại thời điểm lập hóa đơn điều chỉnh, doanh nghiệp chưa thực hiện nộp tờ khai của kỳ hóa đơn sai sót thì thực hiện kê khai cả hóa đơn điều chỉnh và hóa đơn gốc vào kỳ hóa đơn có sai sót. Cụ, thể trong ví dụ này thì ta sẽ thực hiện kê khai cả HĐ số 11 và 25 vào kỳ kê khai quý 3/2024

- Trường hợp 2: Tại thời điểm lập hóa đơn điều chỉnh, doanh nghiệp đã nộp tờ khai của kỳ có hóa đơn sai sót thì phải kê khai điều chỉnh bổ sung hóa đơn điều chỉnh vào kỳ có hóa đơn sai sót. Như vậy doanh nghiệp đã nộp tờ khai kỳ quý 3/2024 thì phải kê khai điều chỉnh bổ sung hóa đơn số 25 vào kỳ quý 3/2024.

3. Thực hiện khai hóa đơn thay thế khác kỳ theo Thông tư 78 hiện nay

Căn cứ theo quy định Điều 7 Thông tư 78/2021/TT-BTC quy định về xử lý hóa đơn điện tử đã gửi cơ quan thuế có sai sót trong một số trường hợp. Hóa đơn điện tử đã lập có sai sót phải cấp lại mã của cơ quan thuế hoặc hóa đơn điện tử có sai sót cần xử lý theo hình thức điều chỉnh hoặc thay thế. Theo đó, việc thay thế hóa đơn được thực hiện trong các trường hợp sau:

Trường hợp 1: Người bán phát hiện hóa đơn điện tử đã được cấp mã của cơ quan thuế chưa gửi cho người mua có sai sót thì thực hiện thông báo với cơ quan thuế theo Mẫu số 04/SS-HĐĐT và lập hóa đơn thay thế mới gửi cho người mua.

Trường hợp 2: Đối với hóa đơn điện tử có mã của cơ quan thuế hoặc hóa đơn điện tử không có mã của cơ quan thuế đã gửi cho người mua mà người mua hoặc người bán phát hiện có sai sót:

Trường hợp sai mã số thuế; sai sót về số tiền ghi trên hóa đơn, sai về thuế suất, tiền thuế hoặc hàng hóa ghi trên hóa đơn không đúng quy cách, chất lượng thì có thể lựa chọn thực hiện lập hóa đơn thay thế:

- Người bán lập hóa đơn điện tử mới thay thế cho hóa đơn điện tử có sai sót trừ trường hợp người bán và người mua có thỏa thuận về việc lập văn bản thỏa thuận trước khi lập hóa đơn thay thế cho hóa đơn đã lập có sai sót thì người bán và người mua lập văn bản thỏa thuận ghi rõ sai sót, sau đó người bán lập hóa đơn điện tử thay thế hóa đơn đã lập có sai sót.

- Hóa đơn điện tử mới thay thế hóa đơn điện từ đã lập có sai sót phải có dòng chữ “Thay thế cho hóa đơn Mẫu số… ký hiệu… số… ngày… tháng… năm”.

- Người bán ký số trên hóa đơn điện tử mới thay thế cho hóa đơn điện tử đã lập có sai sót sau đó người bán gửi cho người mua hoặc gửi cơ quan thuế để cơ quan thuế cấp mã cho hóa đơn điện tử mới để gửi cho người mua.

Trường hợp 3: Hóa đơn điện tử đã lập có sai sót và người bán đã xử lý theo hình thức điều chỉnh hoặc thay thế sau đó lại phát hiện hóa đơn tiếp tục có sai sót thì các lần xử lý tiếp theo người bán sẽ thực hiện theo hình thức đã áp dụng khi xử lý sai sót lần đầu.

Mặt khác, việc lập thay thế hóa đơn có sai sót sẽ làm thay đổi nghĩa vụ thuế GTGT đã kê khai trước đó. Chính vì vậy, doanh nghiệp, cá nhân hoặc tổ chức có nghĩa vụ thực hiện khai bổ sung hồ sơ khai thuế theo quy định tại Khoản 4 Điều 7 Nghị định 126/2020/NĐ-CP được hiện cụ thể như:

- Khai bổ sung không làm thay đổi nghĩa vụ thuế: chỉ phải nộp Bản giải trình khai bổ sung và các tài liệu có liên quan, không phải nộp Tờ khai bổ sung.

- Khai bổ sung dẫn đến tăng số thuế phải nộp hoặc giảm số thuế đã được ngân sách nhà nước hoàn trả: phải nộp đủ số tiền thuế phải nộp tăng thêm hoặc số tiền thuế đã được hoàn thừa và tiền chậm nộp vào ngân sách nhà nước.

Trường hợp khai bổ sung chỉ làm tăng hoặc giảm số thuế GTGT còn được khấu trừ chuyển kỳ sau thì phải kê khai vào kỳ tính thuế hiện tại. Người nộp thuế chỉ được khai bổ sung tăng số thuế GTGT đề nghị hoàn khi chưa nộp hồ sơ khai thuế của kỳ tính thuế tiếp theo và chưa nộp hồ sơ đề nghị hoàn thuế.

4. Thủ tục kê khai hóa đơn thay thế khác kỳ như thế nào?

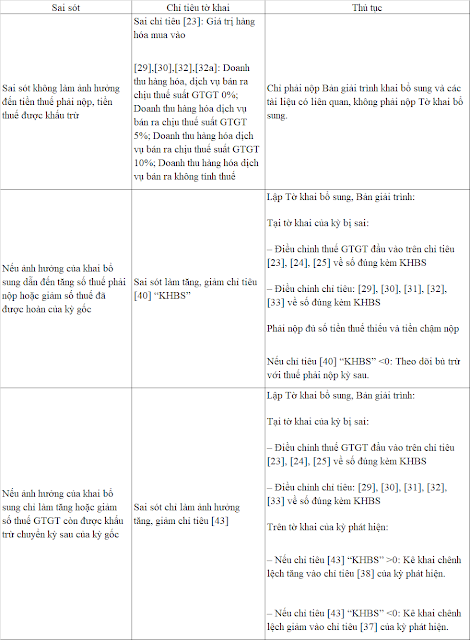

Khi phát sinh hóa đơn thay thế, hóa đơn điều chỉnh, doanh nghiệp cần xác định sai sót cũng như ảnh hưởng của việc lập hóa đơn thay thế/điều chỉnh đối với nghĩa vụ thuế của kỳ gốc để thực hiện kê khai như sau:

Phải đảm bảo chỉ tiêu [22] kỳ này bằng chỉ tiêu [43] của tờ khai chính thức kỳ trước liền kề mà không điều chỉnh lũy kế các tờ khai.

.jpg)

![[Vị trí] Tổng hợp tất cả vị trí tuyển dụng [Vị trí] Tổng hợp tất cả vị trí tuyển dụng](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEgBJKiSGLir4ak6ZBlzMDFcsmT2EBfMwL0-lo2QQs8OUOzETh01JoyYb9tC9dlxYBhnZqWZFqy0-Rtm6XLsyEgQMjT1QuQoP4Kx0yGHNRgTBu2GaYeZy7brBGYuwl3P7nIeVvpPSGd4voJaEKMi3OgnZztrccGUwciCtG_4C4KKNtNNe2an59Kk2bIFaoY/s72-c/1.%20Logo%20ch%C3%ADnh%20th%E1%BB%A9c%20AGS-VINA.COM%20(2).png)