Thuế suất thuế nhà thầu nước ngoài là bao nhiêu?

1. Thuế nhà thầu nước ngoài là gì?

Thuế nhà thầu nước ngoài loại thuế áp dụng đối với tổ chức, cá nhân nước ngoài

có phát sinh thu nhập từ cung ứng dịch vụ hoặc dịch vụ gắn với hàng hóa tại

Việt Nam. Đối tượng chịu thuế nhà thầu nước ngoài là nhà thầu nước ngoài, gồm:

- Tổ chức nước ngoài kinh doanh có cơ sở thường trú tại Việt Nam hoặc không có cơ sở thường trú tại Việt Nam.

- Cá nhân nước ngoài kinh doanh là đối tượng cư trú tại Việt Nam hoặc không là đối tượng cư trú tại Việt Nam.

Thông tin tuyển dụng và Hướng dẫn

Thông tin tuyển dụng và Hướng dẫnAGS luôn mở rộng cánh cửa cho những ứng viên muốn thử thách bản thân trong lĩnh vực Kế toán - Kiểm toán - Ngôn ngữ Nhật - Pháp lý - Nhân sự. Xem chi tiết bài viết để biết thêm về Thông tin tuyển dụng tại AGS bạn nhé!

2. Thuế suất thuế nhà thầu nước ngoài là bao nhiêu?

Căn cứ tại Điều 5 Thông tư 103/2014/TT-BTC có quy định về các loại thuế

áp dụng như sau:

Các loại thuế áp dụng:

- Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài là tổ chức kinh doanh thực hiện nghĩa vụ thuế giá trị gia tăng (GTGT), thuế thu nhập doanh nghiệp (TNDN) theo hướng dẫn tại Thông tư này.

- Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài là cá nhân nước ngoài kinh doanh thực hiện nghĩa vụ thuế GTGT theo hướng dẫn tại Thông tư này, thuế thu nhập cá nhân (TNCN) theo pháp luật về thuế TNCN.

- Đối với các loại thuế, phí và lệ phí khác, Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài thực hiện theo các văn bản pháp luật về thuế, phí và lệ phí khác hiện hành.

Theo đó, thuế nhà thầu nước ngoài được xác định dựa trên đối tượng đóng thuế

và loại thuế cần nộp. Thực tế, nhà thầu nước ngoài thực hiện kinh doanh tại

Việt Nam đa phần là tổ chức, cho nên khi nhắc đến thuế nhà thầu nước ngoài thì

sẽ có 02 loại thuế phổ biến cần nộp là thuế TNDN và thuế GTGT.

Do đó, thuế suất thuế nhà thầu nước ngoài trong bài viết cũng sẽ đề cập đến 02

loại thuế suất là: Thuế suất thuế TNDN và thuế GTGT.

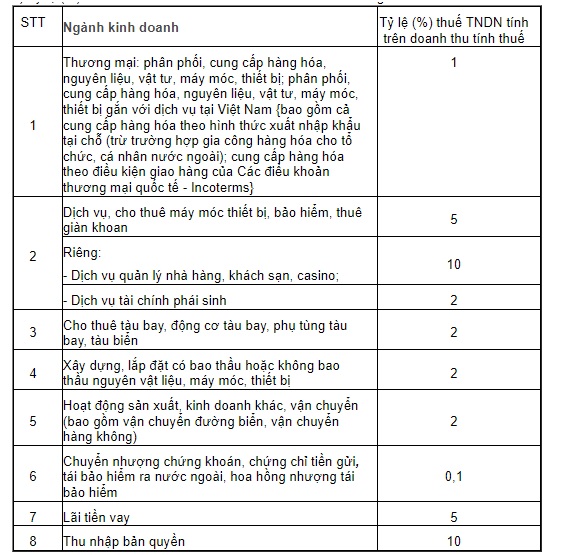

- Căn cứ theo tại Điều 13 Thông tư 103/2014/TT-BTC, số thuế TNDN mà nhà thầu nước ngoài phải chịu được tính theo công thức dưới đây:

Số thuế TNDN phải nộp = Doanh thu tính thuế TNDN x Tỷ lệ % thuế TNDN tính trên

doanh thu tính thuế

Thuế suất thuế TNDN nhà thầu nước ngoài chính là tỷ lệ % thuế TNDN tính trên

doanh thu tính thuế TNDN. Theo đó, thuế suất thuế TNDN nhà thầu nước ngoài đối

với ngành kinh doanh được thể hiện qua bảng sau:

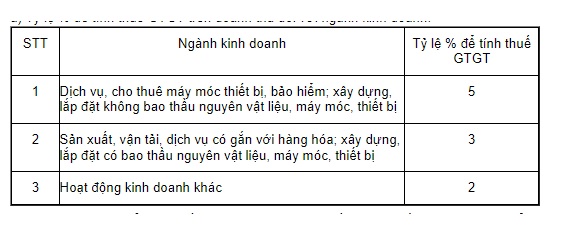

- Theo quy định tại Điều 12 Thông tư 103/2014/TT-BTC, số thuế GTGT mà nhà thầu nước ngoài phải chịu được tính theo công thức dưới đây:

Số thuế GTGT phải nộp = Doanh thu tính thuế GTGT x Tỷ lệ % để tính thuế GTGT

trên doanh thu

Thuế suất thuế GTGT nhà thầu nước ngoài chính là tỷ % thuế GTGT tính trên

doanh thu tính thuế GTGT. Theo đó, thuế suất thuế GTGT nhà thầu nước ngoài đối

với ngành kinh doanh được thể hiện qua bảng sau:

- Lưu ý: Cách tính số thuế TNDN, thuế GTGT trên là phương pháp tính thuế trực tiếp (phương pháp tỷ lệ tính trên doanh thu) áp dụng trong trường hợp bên Việt Nam nộp thay thuế cho Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài khi Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài không đáp ứng đủ điều kiện nộp thuế GTGT theo phương pháp khấu trừ, nộp thuế TNDN trên cơ sở kê khai doanh thu, chi phí. (Theo quy định tại Điều 11 Thông tư 103/2014/TT-BTC)

Điều kiện để nộp thuế GTGT theo phương pháp khấu trừ, nộp thuế TNDN trên cơ sở

kê khai doanh thu, chi phí, cụ thể gồm: (Theo Điều 8 Thông tư 103/2014/TT-BTC)

- Có cơ sở thường trú tại Việt Nam, hoặc là đối tượng cư trú tại Việt Nam.

- Thời hạn kinh doanh tại Việt Nam theo hợp đồng nhà thầu, hợp đồng nhà thầu phụ từ 183 ngày trở lên kể từ ngày hợp đồng nhà thầu, hợp đồng nhà thầu phụ có hiệu lực.

- Áp dụng chế độ kế toán Việt Nam và thực hiện đăng ký thuế, được cơ quan thuế cấp mã số thuế.

3. Thuế nhà thầu nước ngoài không áp dụng đối với đối tượng nào?

Theo quy định tại Điều 2 Thông tư 103/2014/TT-BTC, thuế nhà thầu nước ngoài

không áp dụng đối với đối tượng như sau:

- Tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam theo quy định của Luật Đầu tư 2020, Luật Dầu khí 2022, Luật Các tổ chức tín dụng 2010.

- Tổ chức, cá nhân nước ngoài thực hiện cung cấp hàng hóa cho tổ chức, cá nhân Việt Nam không kèm theo các dịch vụ được thực hiện tại Việt Nam dưới các hình thức.

- Giao hàng tại cửa khẩu nước ngoài: Người bán chịu mọi trách nhiệm, chi phí, rủi ro liên quan đến việc xuất khẩu hàng và giao hàng tại cửa khẩu nước ngoài. Người mua chịu mọi trách nhiệm, chi phí, rủi ro liên quan đến việc nhận hàng, chuyên chở hàng từ cửa khẩu nước ngoài về đến Việt Nam

(Kể cả trường hợp giao hàng tại cửa khẩu nước ngoài có kèm điều khoản bảo hành

là trách nhiệm và nghĩa vụ của người bán).

- Giao hàng tại cửa khẩu Việt Nam: Người bán chịu mọi trách nhiệm, chi phí, rủi ro liên quan đến hàng hóa cho đến điểm giao hàng tại cửa khẩu Việt Nam. Người mua chịu mọi trách nhiệm, chi phí, rủi ro liên quan đến việc nhận hàng, chuyên chở hàng từ cửa khẩu Việt Nam

(Kể cả trường hợp giao hàng tại cửa khẩu Việt Nam có kèm điều khoản bảo hành

là trách nhiệm và nghĩa vụ của người bán).

- Tổ chức, cá nhân nước ngoài có thu nhập từ dịch vụ được cung cấp và tiêu dùng ngoài Việt Nam.

- Tổ chức, cá nhân nước ngoài thực hiện cung cấp dịch vụ dưới đây cho tổ chức, cá nhân Việt Nam mà các dịch vụ được thực hiện ở nước ngoài.

- Tổ chức, cá nhân nước ngoài sử dụng kho ngoại quan, cảng nội địa (ICD) làm kho hàng hóa để phụ trợ cho hoạt động vận tải quốc tế, quá cảnh, chuyển khẩu, lưu trữ hàng hoặc để cho doanh nghiệp khác gia công.

Nguồn: https://thuvienphapluat.vn/hoi-dap-phap-luat/839EA71-hd-thue-suat-thue-nha-thau-nuoc-ngoai-la-bao-nhieu.html

.jpg)